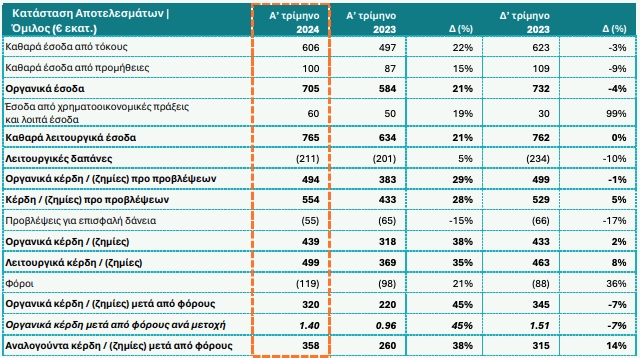

Η αύξηση των οργανικών κερδών μετά φόρων σε επίπεδο Ομίλου της Εθνικής Τράπεζας κατά 45% σε ετήσια βάση το α΄ τρίμηνο του 2024 οδήγησε τα αναλογούντα κέρδη μετά φόρων σε €358 εκατ., ενισχυμένα κατά 38% σε ετήσια και 14% σε τριμηνιαία βάση, όπως αναφέρει σε ανακοίνωσή της.

Τα καθαρά έσοδα από τόκους διατηρήθηκαν σε επίπεδα άνω των €600 εκατ., -2.8% σε τριμηνιαία βάση, έναντι του ιστορικά υψηλού του δ’ τριμήνου 2023,αντανακλώντας τον αντίκτυπο από το κόστος αντιστάθμισης και το αυξημένο κόστος χρηματοδότησης που απορροφήθηκαν μερικώς από τη θετική επίδραση της αύξησης των μέσων υπολοίπων δανείων, η οποία οδήγησε τα καθαρά έσοδα από τόκους εξυπηρετούμενων δανείων υψηλότερα σε τριμηνιαία βάση.

Το καθαρό επιτοκιακό περιθώριο διαμορφώθηκε στις 326 μ.β., υπερβαίνοντας κατά πολύ την εκτίμηση <290μ.β. για το 2024.

Η δυναμική των εσόδων από προμήθειες διατηρήθηκε (+15% ετησίως) μετά από ένα εποχικά ισχυρό δ’ τρίμηνο 2023, σημειώνει η Τράπεζα, αποτυπώνοντας διψήφια ποσοστά αύξησης σε όλες τις επιμέρους κατηγορίες προμηθειών Λιανικής, ιδιαιτέρως δε στις προμήθειες από επενδυτικά προϊόντα και τη χορήγηση δανείων, όπου η αύξηση υπερέβη το +30% σε ετήσια βάση.

Ο αριθμός των συναλλαγών αυξήθηκε κατά +13% ετησίως, ως αποτέλεσμα της αύξησης των συναλλαγών στα ψηφιακά κανάλια κατά +26% σε ετήσια βάση.

Η συγκράτηση του κόστους συνεχίστηκε, με τις επαναλαμβανόμενες λειτουργικές δαπάνες να αυξάνονται κατά 3% σε ετήσια βάση το Α’ τρίμηνο 2024, αντανακλώντας τις κλαδικές μισθολογικές αυξήσεις του Δεκεμβρίου και τις ομαλοποιημένες1 μεταβλητές αμοιβές, καθώς και τις πληθωριστικές, οι οποίες όμως βαίνουν μειούμενες.

Ο δείκτης κόστους προς οργανικά έσοδα διαμορφώθηκε σε επίπεδα κάτω του 30% έναντι στόχου <35% για το 2024.

Το κόστος πιστωτικού κινδύνου διαμορφώθηκε σε 55 μ.β., σημαντικά χαμηλότερα του στόχου των <65μ.β. που είχε θέσει η τράπεζα για το 2024, αντανακλώντας τα υψηλά ποσοστά κάλυψης ΜΕΑ σε όλα τα χαρτοφυλάκια (Στάδια 1, 2, 3).

Ο δείκτης απόδοσης ιδίων κεφαλαίων διαμορφώθηκε στο 17,6% σε επίπεδο οργανικών κερδών μετά φόρων και σε 19,7% σε επίπεδο αναλογούντων κερδών μετά φόρων, χωρίς αναπροσαρμογή για το υπερβάλλον κεφάλαιο CET1 άνω των εποπτικών ορίων.

Πιο ειδικά, ο δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων (NPE) διαμορφώθηκε σε 3,7% σε επίπεδο Ομίλου, με τα ΜΕΑ μετά από προβλέψεις να ανέρχονται σε €0,2 δισ. το Α’ τρίμηνο 2024. Τα ΜΕΑ διαμορφώθηκαν σε €1,3 δισ. το Α’ τρίμηνο 2024. Ο δείκτης κάλυψης ΜΕΑ από σωρευμένες προβλέψεις ανήλθε σε 86%, με τους αντίστοιχους δείκτες κάλυψης των Σταδίων 2 και 3 να διαμορφώνονται σε 8% και 52% αντίστοιχα.

Οι αμελητέες καθαρές ροές ΜΕΑ το Α΄ τρίμηνο 2024 είναι εντός των προσδοκιών της Τράπεζας για φέτος.

Ο δείκτης CET1 1 ανήλθε σε 18,6%, με το Συνολικό Δείκτη Κεφαλαιακής Επάρκειας να διαμορφώνεται σε 21,3%.

Η ισχυρή οργανική κερδοφορία ώθησε τον δείκτη CET1 +80μ.β. υψηλότερα σε τριμηνιαία βάση σε 18,6%. Ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας διαμορφώθηκε σε 21,3%, ενισχυμένος κατά +110μ.β. σε τριμηνιαία βάση

Ο δε δείκτης MREL1 του Ομίλου διαμορφώθηκε σε 26,5%, υπερβαίνοντας την ελάχιστη απαίτηση MREL του Ιανουαρίου 2025 ύψους 25,3% κατά 120μ.β.

Σε δήλωσή του σχετικά με τα αποτελέσματα τριμήνου της ΕΤΕ, ο διευθύνων σύμβουλος Παύλος Μυλωνάς σημειώνει:

“Η οικονομική δραστηριότητα στην Ελλάδα επιταχύνθηκε κατά τους πρώτους μήνες του 2024, δείχνοντας αυξημένη δυναμική και ανθεκτικότητα έναντι των γεωπολιτικών κινδύνων, με τους βασικούς δείκτες οικονομικής συγκυρίας σε ανοδική τροχιά. Είναι ενδεικτικό ότι, οι συνθήκες στην αγορά εργασίας βελτιώνονται περαιτέρω, ο πληθωρισμός υποχωρεί, οι επενδύσεις παγίου κεφαλαίου εμφανίζουν ενδείξεις επιτάχυνσης, ενώ η ζήτηση για χορήγηση τραπεζικών δανείων βαίνει αυξανόμενη.

Αξιοποιώντας την αναπτυξιακή δυναμική της Ελλάδας, η Εθνική Τράπεζα ξεκίνησε το έτος καταγράφοντας ισχυρά οικονομικά αποτελέσματα σε όλους τους τομείς δραστηριοτήτων της, αντλώντας οφέλη από τα ισχυρά πλεονεκτήματα του ισολογισμού της και τον καθοριστικό μετασχηματισμό της. Επιδεικνύοντας αξιοσημείωτη ανθεκτικότητα στα οργανικά έσοδα μας, τα κέρδη μετά από φόρους αναλογούντα στους μετόχους άγγιξαν τα €360 εκατ. το Α’ τρίμηνο 2024, σημειώνοντας αύξηση κατά +38% σε ετήσια και +14% σε τριμηνιαία βάση, με την απόδοση ενσώματων ίδιων κεφαλαίων να προσεγγίζει το 20% για το τρέχον τρίμηνο (περίπου 18% σε επίπεδο οργανικών κερδών μετά από φόρους). Τα κεφαλαιακά μας αποθέματα ενισχύθηκαν περαιτέρω, με το δείκτη CET1 στο 18,6% και τον Συνολικό Δείκτη Κεφαλαιακής Επάρκειας στο 21,3%, αυξημένοι κατά +80μ.β. και +110μ.β. σε τριμηνιαία βάση – συμπεριλαμβάνοντας πρόβλεψη για διανομή μερίσματος –, αντανακλώντας τη συνεχιζόμενη ισχυρή δημιουργία οργανικών κεφαλαίων. Το προφίλ ρευστότητας της Τράπεζας που απορρέει από τη μεγάλη και σταθερή βάση καταθέσεων όψεως και ταμιευτηρίου παραμένει ισχυρό, με τα καθαρά ταμειακά διαθέσιμα να αυξάνονται περαιτέρω σε €9,1 δισ. το Α’ τρίμηνο 2024, μετά την αποπληρωμή του Προγράμματος Συναλλαγών Μακροχρόνιας Αναχρηματοδότησης (TLTRO).

Η ποιότητα του δανειακού χαρτοφυλακίου παραμένει υψηλή, με αμελητέες ροές Μη Εξυπηρετούμενων Ανοιγμάτων το Α’ τρίμηνο 2024. Οι εντυπωσιακές οικονομικές μας επιδόσεις, με επίκεντρο τη διατήρηση της οργανικής κερδοφορίας σε υψηλά επίπεδα, σε συνδυασμό με την ισχυρή κεφαλαιακή μας θέση και την υψηλή ρευστότητά μας, μας επέτρεψαν να γίνουμε η πρώτη ελληνική τράπεζα που επανακτά την επενδυτική βαθμίδα, μετά την οικονομική κρίση που εκδηλώθηκε στην Ελλάδα το 2010. Με το βλέμμα στραμμένο στο μέλλον, παραμένουμε πιστοί στη δέσμευσή μας να στηρίξουμε την ανάπτυξη της οικονομίας και τις αναπτυξιακές πρωτοβουλίες των πελατών μας, προσδίδοντας παράλληλα προστιθέμενη αξία στους μετόχους μας. Με στρατηγική έμφαση στον τεχνολογικό και ψηφιακό μετασχηματισμό μας και έχοντας την αταλάντευτη στήριξη των ανθρώπων μας, συνεχίζουμε να εργαζόμαστε προς την κατεύθυνση της βελτίωσης της εμπειρίας και των προοπτικών των πελατών μας, ως η Τράπεζα Πρώτης Επιλογής“.

Η ΕΤΕ είναι η πρώτη ελληνική τράπεζα που ανακτά την επενδυτική βαθμίδα μετά την εκδήλωση της ελληνικής κρίσης το 2010, σημειώνεται στην παρουσίαση των αποτελεσμάτων, μετά την αναβάθμιση, την Τρίτη, της τράπεζας από τον καναδικό οίκο αξιολόγησης DBRS.

Η Εθνική Τράπεζα ανέκτησε την επενδυτική βαθμίδα ως αποτέλεσμα του ισχυροποιημένου ισολογισμού, της υψηλής οργανικής κερδοφορίας, της σταθερής δημιουργίας κεφαλαιακών αποθεμάτων, καθώς και της ισχυρής χρηματοδοτικής θέσης και ρευστότητας της Τράπεζας, σημειώνεται στη σχετική ανακοίνωση.

Η τράπεζα κατέγραψε αύξηση των εξυπηρετούμενων δανείων κατά +€1,1 δισ. ετησίως στα €30,2 δισ. σε επίπεδο Ομίλου.

Οι εκταμιεύσεις Λιανικής Τραπεζικής επιταχύνθηκαν το Α’ τρίμηνο 2024 αγγίζοντας τα €0,4 δισ., με αιχμή του δόρατος τα δάνεια προς μικρές επιχειρήσεις και τα καταναλωτικά, αντισταθμίζοντας τις αποπληρωμές σε όλο το χαρτοφυλάκιο Λιανικής Τραπεζικής.

Τα εξυπηρετούμενα δάνεια Λιανικής Τραπεζικής παρέμειναν αμετάβλητα σε τριμηνιαία βάση για πρώτη φορά μετά από πολλά χρόνια.

Τα εγκεκριμένα αλλά μη εκταμιευμένα επιχειρηματικά δάνεια πέραν των εκταμιεύσεων του Απριλίου ανέρχονται σε €2,9 δισ., ενώ οι εκταμιεύσεις ήδη σημειώνουν ισχυρή ανάκαμψη τον Απρίλιο σε €0,85 δισ. έναντι του εποχικά ασθενούς Α΄ τριμήνου 2024, θέτοντας τις βάσεις για την επίτευξη του στόχου πιστωτικής επέκτασης για το 2024, εκτιμά η ΕΤΕ.

Η αυξανόμενη έκθεση σε στοιχεία Ενεργητικού σταθερού επιτοκίου παρέχει προστασία έναντι της επικείμενης ομαλοποίησης των επιτοκίων της ΕΚΤ, τονίζει, ενώ οι εγχώριες καταθέσεις επηρεάστηκαν από τη συνήθη εποχικότητα, καθώς και από τη βελτιστοποίηση του καθαρού χρηματοδοτικού κόστους των επιχειρήσεων και τη στροφή μέρους των καταθέσεων προς επενδυτικά προϊόντα.

Σε σχέση με το Α’ τρίμηνο 2023, οι εγχώριες καταθέσεις αυξήθηκαν κατά €0,6 δισ., αποτυπώνοντας τις εισροές καταθέσεων από πελάτες Λιανικής.

Όσον αφορά το Πρόγραμμα Μετασχηματισμού της τράπεζας, συνιστά, όπως αναφέρει, σημαντικό ανταγωνιστικό πλεονέκτημα, δημιουργώντας ισχυρή δυναμική για αλλαγές.

Η Εθνική συνεχίζει τη δημιουργία εσόδων μέσω της βελτιστοποίησης του μοντέλου εξυπηρέτησης, της ενίσχυσης των σταυροειδών πωλήσεων (cross-selling), της σύναψης στρατηγικών συνεργασιών, καθώς και σημαντικών βελτιώσεων στις τεχνολογικές υποδομές και τη λειτουργική αποδοτικότητα της Τράπεζας, συμπεριλαμβανομένης και της αντικατάστασης του συστήματος Βασικών Τραπεζικών Εργασιών (Core Banking System).

Οι συνεχιζόμενες προσπάθειες για την αναβάθμιση των ψηφιακών υπηρεσιών εξακολουθούν να σημειώνουν εντυπωσιακά αποτελέσματα, γεγονός που επιβεβαιώνουν τα ηγετικά μερίδια αγοράς μας στους μηνιαίους ενεργούς χρήστες (κινητά: 32%, διαδίκτυο: 25%) και τις ψηφιακές πωλήσεις (κάρτες: 41%, καταναλωτικά δάνεια: 32%, ασφάλειες: 55%). Επιπλέον, οι πωλήσεις μέσω ψηφιακών καναλιών αυξήθηκαν σε 1,3 εκατ. τεμάχια το Α’ τρίμηνο 2024 από 0,9 εκατ. το Α’ τρίμηνο 2023.

O σεβασμός απέναντι στο κλίμα και το περιβάλλον αποτυπώνεται στους στόχους, την επιχειρηματική στρατηγική, καθώς και τις διαδικασίες διαχείρισης κινδύνων της τράπεζας, όπως αναφέρει. Παράλληλα η ΕΤΕ αυτοματοποιεί περαιτέρω τις εσωτερικές και εξωτερικές αναφορές ESG, ενώ εισάγει εμβληματικές κοινωνικές πρωτοβουλίες, όπως, μεταξύ άλλων, για τον χρηματοοικονομικό εγγραμματισμό και τη συμπερίληψη.